Det er den tid på året igen!

Den tid, hvor sidste års regnskab skal indberettes til Skattestyrelsen. Men hvad er det egentlig, der skal indberettes senest d. 1. juli? (fristen er i 2021 udskudt til d. 1. september). Bare rolig. Det hjælper jeg dig med at få styr på. Så læs med!

Artiklen er til dig, som har en personlig ejet virksomhed – en enkeltmandsvirksomhed eller et interessentskab – og beskattes efter de helt almindelige regler. Den består af fire praktiske dele, så du får fuldstændig styr på oplysningsskemaet og skat:

- Hvad beskattes du af

- Driftsregnskab vs. skatteregnskab

- Hvordan laver jeg mit skatteregnskab

- Hvordan indberetter jeg i praksis

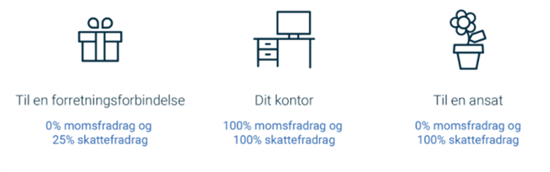

Det kan være fristende at kaste sig ud i lave sin egen skatteopgørelse (oplysningskemaet), men det er ikke bare lige til. Skattefradrag kan være lumske – nogle gange får du fuldt fradrag, andre gange 25% eller slet ingenting.

Hvad beskattes du af?

Når du har en personlig ejet virksomhed og beskattes efter de almindelige regler, betaler du skat af dit overskud i virksomheden. Så enkelt er det i virkeligheden.

Du betaler altså ikke skat af de penge, du hæver løbende. Penge, du sætter ind, påvirker heller ikke, hvor meget du betaler i skat. Derfor er en personlig ejet virksomhed en herlig og ukompliceret måde at drive virksomhed på.

Men, det har dog også visse ulemper. Blandt andet kan du ikke trække renter fra i skat, og hvis du har et stort indestående i virksomheden, som du gerne vil geninvestere, skal det gøres, inden året er omme, for at undgå beskatning.

Den simple beskatningsmodel gør det dog muligt for de fleste at udarbejde et skattemæssigt regnskab selv eller med en smule assistance – uden behov for en dyr revisor.

Driftsregnskab vs. skatteregnskab

Det er her, hvor det alligevel bliver lidt småteknisk, og du skal holde tungen lige i munden. Men bare rolig, jeg tager dig sikkert gennem de to typer regnskaber.

Når man har en virksomhed, udarbejder man løbende et driftsregnskab. Det skal vise, præcist hvilke indtægter og udgifter man har i sin virksomhed. Det er fx, hvad der går ind og ud af bankkontoen, og hvad firmaet ejer af markant værdi.

Lad mig prøve at sige det med blomster

Som du kan se på billedet, er blomster ikke bare blomster. Der er nemlig stor forskel på, hvad du får af moms- og skattefradrag – altså om de skal medregnes i årsregnskabet og/eller skatteregnskabet.

Lad os tage udgangspunkt i en flot buket blomster til 400 kroner.

Giver du dem fx til en kunde ved en reception, er der intet momsfradrag, da det er en forretningsforbindelse. Det betyder, at hele udgiften på 400 kroner skal med i dit driftsregnskab. I skatteregnskabet derimod må du fratrække 25% af udgiften – altså 100 kroner.

Hvis blomsterne skal pryde kontoret, kan du trække den fulde udgift fra i både driftsregnskabet og skatteregnskabet. Giver du blomsterne til en heldig ansat, får du intet momsfradrag, men du kan til gengæld trække det 100% fra i skatteregnskabet – inklusiv momsbeløbet.

Det gælder i øvrigt ikke kun blomster. Andre klassiske udgifter, som bespisning og afskrivning af aktiver, skal reguleres på samme måde.

Men hvad betyder det så altsammen?

Kort sagt betyder det, at dit driftsregnskab, som du laver løbende, skal korrigeres for at nå frem til dit skatteregnskab. Den samme regning på de præcis samme blomster skal medregnes forskelligt, afhængig af om vi snakker driftsregnskab eller skatteregnskab.

Regulerer du ikke beløbene, ender du med at tage for meget i fradrag. Det er ulovligt, uanset om du gør det ubevidst eller ej.

Derfor vil jeg nu fortælle dig, hvordan du laver dit skatteregnskab, så du ikke ender i den situation.

Hvordan laver jeg mit skatteregnskab?

Vi bruger ovenstående eksempel med blomsterne igen. Dem har jeg givet til en værdsat forretningsforbindelse – så der er 0% momsfradrag og 25% skattefradrag.

Lad os sige, at jeg i min virksomhed kun har lavet en faktura på 5.000 kroner og haft en udgift på 400 kroner til blomster.

Det giver et driftsmæssigt overskud på 4.600 kroner.

Men til Skattestyrelsen skal jeg oplyse mit skattemæssige resultat. Derfor er jeg nødt til at korrigere. Det kan gøres på to måder.

Den nemme måde

Den nemme måde er at lægge de 400 kroner til igen og så trække 100 kroner fra.

Det giver jo fin mening. Jeg er skattepligtig af 5.000 kroner i indtægter, og jeg har fradrag for 100 kroner i mit skatteregnskab, da det er 25% af de 400 kroner, min regning var på.

Derfor har jeg et skattemæssigt overskud på 4.900 kroner.

Genvejen

Hvem elsker ikke at skyde genvej? Det kan du også gøre med din beregning.

Genvejen er at lægge 75% af værdien til mit driftsregnskab igen for at finde det skattemæssige resultat – i stedet for +100% minus 25% kan du nemlig bare sige +75%.

Jeg har altså 4.600 kroner i overskud rent driftsmæssigt. Jeg har en regning på 400 kroner, som jeg nu lægger 75% til. Det er 300 kroner, som skal oven i de 4.600 kroner.

Det giver altså også et skattemæssigt overskud 4.900 kroner i denne udregning.

Husk at korrigere på den rigtige måde!

Et kvart skattefradrag (25%) er meget typisk ved repræsentation (det vil sige ting, som involverer forretningsforbindelser).

Andre ting, som driftsmidler, skal korrigeres på en anden måde. Her tillægges først vores driftsmæssige afskrivninger. Altså de afskrivninger vi har lavet for at vise aktivets værdi i regnskabet. Herefter tager vi 25% af aktivets værdi og trækker det fra i vores skatteregnskab.

Andre ting, som offentlige bøder og gebyrer, er der slet ikke fradrag for. Her skal hele værdien lægges til driftsregnskabet igen for at finde det skattemæssige resultat.

Vi har i Dinero lavet en fradragsguide, som består af 12 spørgsmål, du bare skal svare “ja” eller “nej” til. Her kan du også læse mere om de enkelte fradrag. Den gør det forhåbentlig lidt nemmere at navigere gennem minefeltet.

Hvordan indberetter jeg i praksis?

Når du har udarbejdet dit skatteregnskab (wuhuu), er det tid til indberetning. Og husk nu at indberette til tiden – senest d. 1. juli (udskudt til d. 1. september i år). I 2018 afleverede 34.000 oplysningsskemaet for sent. Det kostede dem samlet 75 millioner kroner i skattetillæg. Det er sure penge at skulle af med.

Log ind på TastSelv Privat, da beskatningen sker som privat indkomst. Hvis det er første gang, du indberetter, skal du først tilkendegive, at du har en virksomhed. Det giver dig nemlig nogle udvidede rubrikker, du skal bruge til indberetningen.

Overskud eller underskud

Det udfyldes i henholdsvis rubrik 111 eller 112. Husk, at det er det skattemæssige overskud, efter du har lavet dine korrektioner, du skal skrive her.

Du slipper altså ikke for at lave de to regnskaber, selvom du har en lille virksomhed. Nogle vil dog ikke have brug for at lave nogle korrektioner overhovedet – hvis du fx ikke køber noget til forretningsforbindelser, har driftsmidler eller har fået “afgifter” (læs: bøder) fra det offentlige.

Udvidede oplysninger

Du skal desuden oplyse nogle udvidede oplysninger. De fleste kan klares ved bare at hakke dem af.

Hvis du omsætter for under 300.000 kroner om året, er det meget få oplysninger. Du skal blandt andet oplyse dit CVR-nummer, om du har haft revisorbistand, og om du er fritaget for at angive udvidede oplysninger, fordi din omsætning er over 300.000 kroner.

Er din omsætning over 300.000 kroner, skal du i de efterfølgende rubrikker oplyse hele dit driftsregnskab. Altså regnskabet, du løbende laver, før du laver skattemæssige korrigeringer, inkl. dit driftsmæssige (og ikke skattemæssige) overskud.

Når det hele er tastet ind og indberettet, får du din årsopgørelse. Her får du som regel altid af vide, om du skal have penge tilbage i skat, eller om du skal betale penge i skat.

God fornøjelse!

Og husk, at hvis det virker som en jungle, får du med Dineros Skatteopgørelse alle tallene til oplysningsskemaet færdigberegnet og serveret på et sølvfad – du slipper med andre ord for at skulle lave beregningerne og i stedet blot kopiere tallene ind.

Bliv gratis medlem

Bliv gratis medlem